货币崩盘 汇率暴跌 股市熔断

土耳其遭遇金融风暴

当地时间3月22日凌晨,土耳其里拉暴跌。当天,土耳其里拉对美元汇率从7.2比1一度跌至8.4比1,土耳其里拉兑美元一度暴跌17%。后里拉小幅升值,截至当地时间凌晨4:00,里拉对美元汇率为8.06比1,仅仅4个小时内美元就对里拉升值了11.7%。

同日,土耳其伊斯坦布尔指数暴跌近10%,一天内触发两次熔断。这是土耳其股市引入熔断机制以来首次触发熔断。

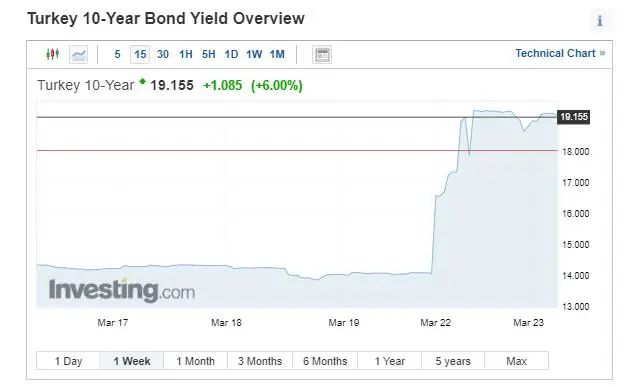

△土耳其10年期国债收益率(图片来源:investing)

当天,土耳其国债价格也大幅下挫,10年国债收益率暴涨逾22%,创历史最大涨幅。是什么原因导致土耳其金融市场遭遇历史性动荡?

土耳其股市、债市和汇率均大幅下挫,分析人士称,主张加息的土耳其原央行行长阿巴尔被解雇是该国金融市场震荡的主要原因。

土耳其总统埃尔多安今年早些时候曾表示,他完全反对高利率,并称高利率不能让国家得到发展。在阿巴尔担任土耳其央行行长的4个多月时间里,央行累计将基准利率上调了875个基点。

分析人士称,提高基准利率可以遏制通货膨胀和防止货币贬值。长期以来,投资者呼吁土耳其收紧货币政策,以抑制高涨的通胀,并抑制外国投资者的资金外流。Agbal推行的货币政策让投资者赞誉有加。

18日,土耳其央行再度宣布大幅加息,将基准利率从17%提高至19%。两天后,上任仅4个月的阿巴尔被解职。分析认为,行长加息后被撤职,引发市场对降息的担忧。事实上,这已经是土耳其两年内撤掉的第三位央行行长,市场认为土耳其央行已经太不可靠。道明证券策略师克里斯蒂安·马焦表示,此次换人再度“证明了土耳其金融政策的不稳定性”。

一个行长的撤职就能引发金融市场的崩溃?这背后有更深层次的原因。

危机早有端倪:债台高柱 通胀严重

长期以来,土耳其不仅是全球增速最快的经济体之一,也被认为是最接近发达国家水平的发展中国家之一。即使在疫情的冲击下,2020年土耳其的GDP也实现了1.8%的增长。

经济的增长依靠的是大量的资金。为了发展经济,土耳其大肆举债,实行鼓励外资流入的税收优惠政策,这导致土耳其政府与私营部门均高度依赖外资。

△截至去年9月底,土耳其财政部公布的外债总额达4351亿美元

然而,大量外资没有进入实体经济部门,而是流入消费、基建等领域,使用效率低下,过度举债问题突出。

截至2020年9月,土耳其的外债总量超过4000亿美元,占GDP的近60%。与此同时,土耳其央行外汇储备已经降到了260亿美元以下。外汇储备不足令其外债偿付能力受到质疑,也使其在本币汇率上的主动权受挫。

为了持续不断地吸引外资发展经济,土耳其不得不维持较高的利率。主张加息的央行行长被撤职,市场对降息的恐慌加剧,资本选择外逃。

此外,土耳其还实行宽松的货币政策,货币供应量年增速达16%,大规模放水导致物价飞涨,通货膨胀。数据显示,今年2月土耳其通胀率已经超过15%。

高企不下的通胀率、对外资的高度依赖和财政赤字对经济的负面影响日益凸显,最终使土耳其的货币政策顾此失彼,陷入被动状态。

当一国货币大幅贬值时,进口成本会随之增加,目前土耳其里拉这么个跌法,很难说土耳其的进口商们还扛得住扛不住。在此情况下,部分土耳其商人可能会选择暂停交易,甚至暂停尾款支付,拒收货物。

处于内忧外患的土耳其举起了“贸易保护”的大棒。2021年刚刚开始,土耳其已经甩出了多起案件:

中国贸易救济信息网

其实此前土耳其就是对中国产品发起贸易救济调查案件较多的国家,在2020年也继续对部分产品发起调查、加征关税。

中国贸易救济信息网

特别需要注意的是,土耳其海关有个奇葩的规定,货物到港后如果退回需收货人书面同意并出示“拒绝收货通知”,货物在进入土耳其港口后即成为土耳其资产,对于长期滞留港口或者无人提取的货物,海关将作无货主处理,有权拍卖此货物,此时原进口商为第一购买人。

土耳其海关的某些规定多年来一直被其国内不良买方利用,如出口商不谨慎,将会处于十分被动的地位。所以近期出口土耳其,请务必注意货款安全!

里拉贬值背后:美国的金融霸权

土耳其里拉暴跌背后也深刻地反映了美国的金融霸权对新兴经济体的影响。

一方面,美国多轮经济刺激计划出台造成了美元泛滥,导致非美国家货币外升内贬,物价上涨,通货膨胀加剧。

另一方面,今年以来,美债收益率持续走高,带动美元进入强势通道,使土耳其等新兴市场国家面临资本流出的压力。

彭博社《各国央行的加息举措导致新型经济体陷入动荡》,文章称美债收益率的上升引发各国对通胀的担忧,俄罗斯、土耳其、巴西央行加息体现了这一点。

为了应对本币贬值、通货膨胀和资本外流,以土耳其为代表的新兴市场国家纷纷选择加息。眼下,美国仍施行宽松的货币政策,一旦美元开始收紧,大量资金回流美国,届时土耳其的崩盘或许将不再是个案。

全球三大央行接连宣布加息

全球加息周期已启动?

近期,全球资本市场反复,美国10年期国债收益率快速飚升,一度升至1.75%的水平,通胀预期大幅升温。

而在美国推出1.9万亿美元的经济刺激方案之下,全球也面临着输入型通胀。为应对当下情况,全球已有三国央行接连宣布加息:

3月17日,巴西央行宣布将Selic目标利率上调75个基点至2.75%,这是巴西自2015年7月以来首次加息。

3月18日,土耳其央行宣布关键利率上调200个基点至19%。

3月19日,俄罗斯央行行长纳比乌琳娜宣布将关键利率上调至4.5%。

华创证券最新发文,回顾金融危机后全球主要经济体政策利率调整周期,可以看到2009Q4-2011Q1期间非美经济体普遍进入加息周期,距离其降息的时点间隔约1-2年。

危机发生初期,通常先在发达经济体爆发,带来美英日欧等全球主要需求国率先降息;随着金融危机与经济衰退蔓延至全球,制造国(韩国、东盟国家等)与资源国(巴西、俄罗斯等)开始降息。而经济修复期间,资源国通常率先出现通胀压力,进入加息周期;随后全球需求改善带来制造国经济回暖,进入加息周期;而发达经济体作为最终需求国,通常最后进入加息周期。

目前来看,全球已进入到资源国为主的加息周期,巴西、俄罗斯均已启动加息;后续或将启动制造国的加息周期,市场预期韩国、泰国、印度等将于1-2 年内加息;而美欧等最终需求国的加息时点或还很远。

★ 目前存在加息预期的经济体 ★

印度:印度为全球第三大原有净进口国,输入性通胀压力较高。目前彭博 WIRP估算的央行加息预期显示4月加息预期为+144%。印度2020年以来已降息 115bps(金融危机期间降息425bps)。

韩国:出口持续超预期带来经济修复+通胀预期提升。彭博预测显示市场预期2022年韩国将加息一次,幅度25bps。韩国2020年以来已降息75bps(金融危 机期间降息325bps)。

马来西亚:彭博预测显示市场预期马来西亚将在未来2年加息1次,幅度25bps。马来西亚2020年以来已降息125bps(金融危机期间降息150bps)。

泰国:加息背景为疫苗接种下旅游业有望开始复苏。彭博预测显示市场预期 泰国将在未来2年加息1次。泰国2020年以来已降息75bps(金融危机期间降息 375bps)。

来源:互联网

本文由物流报(www.56tim.com)平台用户攥写或转载并发布,转载目的在于传递更多信息,物流报仅提供信息发布平台。文章内容仅代表本文作者或原作者个人观点,不代表物流报立场。转载需注明来源及作者姓名。如内容(包含图片、视频、音频、文字)侵犯到您的权益,请来邮告知,并提供相关证明,经本平台核实后立即删除。E-mail:zhoulh@56tim.com

苏公网安备 32040402000340号

苏公网安备 32040402000340号